令和2年度所得税の主な改正事項

令和2年9月に鹿児島市で開業いたしました、税理士の橋本和典です。

これから、毎週金曜日にこのブログで皆様のお役に立てるような情報や面白い事を書いていこうと思います。よろしくお願いします。

今回は先週の予告通り、所得税のについてです。確定申告のシーズンになりました。毎年の事ですが、申告開始時期は寒いですが終わるころには暖かくなりますね♪

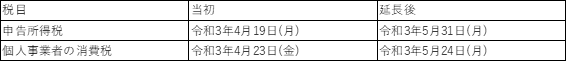

周知の通り2月2日付に、新型インフルエンザ等対策特別措置法(舌を噛みそう(;’∀’))に基づいて確定申告の法定納期限と振替納税日が変更されました。

①法定申告期限及び法定納期限

②振替納税日

振替納税日は消費税の方が先ですね。一般的には消費税の方が税額が大きいですので注意が必要ですね!

改正点は大きく6つありますのでパート毎に説明したいと思います。

1.給与所得控除の一律10万円ずつの引き下げ

上限額の適用される収入金額が「1,000万円超」から「850万円超」に、引き下げられ、控除額上限額が、220万円から195万円に引き下げられました。

2.基礎控除の引き上げ(※収入が給与収入のみ方の場合)

合計所得金額2,400万円(年収2,595万円)以下の場合、10万円の引き上げ

合計所得金額2,400万円(年収2,595万円)を超える方に段階的に減額

合計所得金額2,500万円(年収2,695万円)を上限とし、それを超える方への適用は不可になりました。

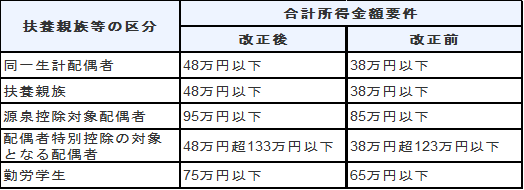

3.扶養控除等の合計所得金額の要件等の見直し

1.給与所得控除額の引き下げと、2.基礎控除の引き上げに伴い、各種所得控除を受けるための扶養親族等の所得要件が引き上げられています。

4.所得金額調整控除の創設

所得金額調整控除は、一定の給与所得者の総所得金額を計算する場合に、一定の金額を給与所得の金額から控除するものです。①子供・特別障害者等を有する者等の所得金額調整控除と、②給与所得と年金所得の双方を有する者に対する所得金額調整控除があります。なお、子供・特別障害者等を有する者等の所得金額調整控除は年末調整で適用することが出来ます。

①<子供・特別障害者等を有する者等の所得金額調整控除の対象者>

要件1. 給与収入が850万円を超える方

要件2. 以下いずれかに該当すること

A:給与所得者本人が特別障害者の方

B:特別障害者である同一生計の配偶者又扶養親族を有する方

C:23歳未満の扶養親族を有する方

所得金額調整控除額は給与等の収入金額から850万円を差し引き、その算出された金額に10%を乗じたもので、15万円が上限です。 この控除は夫婦がそれぞれ収入金額850万円を超え、23歳未満の扶養親族である子供が1人であっても、夫婦双方がこの控除を適用することが出来ます。

計算式:給与等収入額-850万円=D

D×10%=E(15万円が上限)

②<給与所得と年金所得の双方を有する者の所得金額調整控除の対象者>

給与所得と年金所得の双方を有する者に対する所得金額調整控除を適用する場合は、年末調整では適用することが出来ないです。その為に確定申告を行う必要があります。

適用対象者は、その年分の給与所得控除後の給与等の金額と公的年金等に係る雑所得の金額がある給与所得者で、その合計額が10万円を超える方が対象です。

所得金額調整控除額は給与所得控除後の給与等の金額と公的年金等に係る雑所得の金額を足したものから10万円を差し引いた金額で、10万円が上限です。

5.「ひとり親控除」の新設・「寡婦控除」の見直し

〔改正前〕 〔改正後〕

未婚のひとり親、男女の扱いに対する公平な税制支援を目指すことが制度趣旨であり改正が行われました。なお両方とも事実婚は不可です。

ひとり親控除の新設

要件1. 12月31日の現況で、婚姻をしていないこと又は配偶者の生死の明らかでない一定の方

要件2. 生計を一にする子(総所得金額等が48万円以下)がいる方

要件3.合計所得金額が500万円(年収678万円)以下であること

ここにいう「ひとり親」とは、申告する本人が、シングルマザー又はシングルファザーを指し、その言葉には婚姻歴を問うような使い分けはされていません。

寡婦控除

要件1. 上記のひとり親に該当しない方

要件2. 合計所得金額が500万円(年収678万円)以下であること

要件3. 以下いずれかに該当すること

A:夫と離婚した後婚姻をしておらず、扶養親族がいる方

B:夫と死別した後婚姻をしていない人又は夫の生死が明らかでない一定の人で扶養親族がいる方

婚姻届を提出し民法上夫婦と認められた人がいたことが、寡婦控除を受ける前提となっています。 ひとり親控除では婚姻歴が無い人も所得税の減額を受けることが出来るようになりました。

子供を養育することにおいて夫婦が揃っていることは絶対条件では無い、というようなライフスタイルの多様性を、世間や所得税法が認めだした結果ともいえるのではないでしょうか。

6.住宅借入金控除の区分追加

住宅借入金等特別控除に、「特別特定取得」の区分が追加されます。

これは、消費増税が10%なった事に対する措置(令和元年10月~令和2年12月までに居住開始)で、10年間だった住宅借入金等特別控除の期間を13年まで延長するものです。なお11年目から13年目までの計算は、従来のものと異なるのでご注意ください。ただ、調整計算は少なくとも2029年からになります。そのため、しばらくは現在の「特定取得」と同様の計算方法です。

新型コロナウイルス感染症の影響により、やむを得ず住宅ローン減税の入居期限要件を満たせない場合でも、下記の要件を満たすことで期限内に入居したのと同様の減税措置が適用されることとなります。

要件1.一定の期日までに契約が行われていること。

A:注文住宅を新築する場合は令和2年9月末

B: 分譲住宅・既存住宅を取得する場合や増改築等をする場合は令和2年11月末

要件2.新型コロナウイルス感染症の影響によって、注文住宅、分譲住宅、既存住宅又は増改築等を行った住宅への入居が遅れたこと。

住宅ローン減税の控除期間13年間の特例措置について、新型コロナウイルス感染症の影響により入居が本来の期限である、令和2年12月31日に遅れた場合でも、要件を満たした上で令和3年12月31日までに入居すれば、特例措置の対象となります。

いかがだったしょうか。令和2年度分の改正は例年にない大きな改正でした。難解な所得金額調整控除だけでなく他に5つもありました。まさにカオスの一言に尽きるのではないでしょうか(笑)

ミスが無いように確定申告をしましょう(^-^)

終わりに

橋本和典税理士事務所は、2月中は事務所型税務相談を受付けております。

南九州税理士会から社会福祉事業として、税理士関与の無い、小規模納税者及び給与所得者・年金受給者が対象ですが30分程度の無料相談を行っております。

先ずは電話で予約されてからご相談ください♪