相続対策の紹介

令和2年9月に鹿児島市で開業いたしました、税理士の橋本和典です。これから、毎週金曜日にこのブログで皆様のお役に立てるような情報や面白い事を書いていこうと思います。よろしくお願いします。

今回はとりわけ当事務所で行う相続対策について、ブロックを9つに分けて書きたいと思います。

1 相続財産を把握し、相続税の試算、シミュレーションを遂行

お客様からお預かりした資料をもとに、相続財産を把握する必要があります。預貯金、不動産、有価証券等のプラスの財産だけでなく、借入金、未払金等のマイナスの財産についても一体いくらあるのか評価額を把握いたします。次に、その把握した相続財産と相続人をもとに、相続税の試算、シミュレーションを行います。シミュレーションでは、現時点で相続が発生した場合の相続税額がいくらになるのかを試算いたします。

2 シミュレーションの結果、実効税率以下での生前贈与のご提案

生前贈与とは、相続税の負担を減らすために、将来被相続人になりそうな方が相続人に対し、生前から贈与を行っておくことです。生前贈与については年間110万円の贈与税の非課税枠があるため、毎年、子や孫に相続税より低い利率で資産を移転させていくことで節税となります。また、贈与税の特例(住宅取得等資金の贈与の特例、夫婦間贈与の特例、結婚子育て資金の一括贈与の特例、教育資金の一括贈与の特例)を節税に使うことができます。

3 預貯金、有価証券から評価額が下がる資産への組替えのご提案

相続税シミュレーションの結果、多額の相続税額が出そうな場合、預貯金、有価証券等から評価額が下がる財産への組替えのご提案をさせていただきます。 現金1億円は、相続時も評価額は1億円です。しかし、その現金で賃貸アパートを建築するなどしたら、相続時の評価額を大幅に下げることができる場合があります。

4 控除額の拡大、非課税枠の活用のご提案

①生命保険の加入(預貯金を一時払い終身保険にすることで課税対象財産を圧縮できます)

生命保険は、加入者が亡くなったときに遺族が生活に困らないために加入するものです。生命保険は相続人1人あたり500万円の非課税枠があり、現金を相続するより節税となります。(※契約条件によっては、掛金よりも少ない金額しか保険金の受給がない場合がありますので、ご注意が必要です。)

②養子縁組

養子縁組が相続税の節税対策 になる理由は、相続税の計算が「法定相続人の人数が多いほど減額される仕組み」になっているためです。相続税の計算上、一定人数までの養子は実子と同じ相続人としてカウントされます。(実子がいる場合は1人まで、いない場合は2人まで)

5 税務署に指摘されない、税務調査で否認されない税務方法の指導

税理士が内容を確認した書面添付の作成を徹底し、税務調査を抑制する体制作りを行っております。

税務調査を行う場合には、まず税務署から税理士に意見聴取をしたい旨の連絡が入ります。意見聴取の結果によっては、税務調査そのものの期間短縮、調査省略になる可能性があります。

6 納税資金の確保、相続税還付手続きのご支援

納税資金がすぐには用意できないお客様には、延納の申請制度があります。

7 配偶者の税額軽減の利用

①婚姻関係にあった配偶者で、

②遺産分割が完了しており(遺産分割が完了していない場合は、一旦法定相続分で相続税申告を行い、3年以内に更正の請求をすることで、配偶者控除を適用できます。)

③申告期限までに税務署に提出すること

が要件です。「配偶者控除」と呼ばれ、被相続人の正味の遺産額が、1億6,000万円まで若しくは配偶者の法定相続分の金額のどちらか多い金額までは配偶者に相続税はかからないという制度です。(相続税法19条2)

配偶者の相続では最低でも1億6千万円までは相続税が非課税0円となります。これは、配偶者の生活を守るための制度とも言われています。

ただし一次相続だけでなく二次相続を加味しトータルでの税額を減らすように考えることが肝要です。一次相続で配偶者に多くの財産を残さず、あえてそのお子様に多めに財産を相続させることでトータルの税額を減らすことができる場合があります。

8 争続になりそうな場合

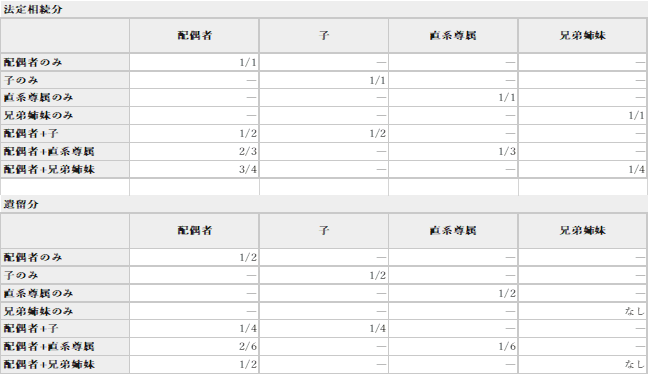

遺産相続は、時として親族間で骨肉の遺産争いになることがあります。相続の紛争は「争続」と表示されることがあるほどトラブルの生じやすい問題です。相続をすると、相続人はプラスの財産だけでなく、マイナスの財産も受け継がなければなりません。マイナスの財産をどのように扱うべきかということに関し、債権者との間でトラブルが生じることもあります。また、法定相続人には、最低限度の取り分として遺留分が認められています。遺留分とは、一定範囲の法定相続人に認められる、最低限の遺産取得分のことで、遺言などがあっても法定相続分の半分まで取り分を請求できる権利です。

※兄弟姉妹は遺留分なし(民法第1028条)

公正証書遺言書の作成

相続トラブルを未然に防ぎ、円満に相続を進めたい場合には、事前に公正証書遺言書を作成することを提案致します。

公正証書遺言とは、公証役場で公証人に作成してもらう遺言になります。遺言には自分で書いて作成する自筆証書遺言もありますが、内容を公証人が十分にチェックしたうえで作成する公正証書遺言は、法的に不備のない内容の遺言を作成出来る点が大きな特徴です。後でトラブルになる可能性も少なく、最も安全確実な遺言の方式と言えます。不動産の名義変更や預貯金の引き出しをすぐに行うことができます。土地などの名義変更がすぐにできるため金融機関からの融資に問題が生じません。

争続トラブルを未然に防ぎ、円満に相続を進めたい場合には、公正証書遺言書の作成が必要かもしれません。

9 小規模宅地の特例を利用

自宅の土地は、最大80%減額で評価できます。小規模宅地等の特例とは、個人が相続により取得した土地について、一定の要件を満たす場合には、80%または50%まで評価額を減額する特例です。

被相続人の居住用・事業用の宅地は残された家族や事業を継いだ人の生活基盤になる重要な財産であるために適用された優遇措置です。

配偶者や同居親族等であれば自宅として使用していた土地の100坪(330㎡)までは80%減額できます。例えば、自宅の土地が1億円でも、2千万円として評価できます。なお、相続開始前3年以内に贈与により取得した宅地等や相続時精算課税に係る贈与により取得した宅地等については、この特例の適用を受けることはできません。

小規模宅地の特例の主な適用要件は、以下のとおりです。

①事業又は居住用に供されていた宅地等であること

②宅地等が建物または構築物の敷地であること

③配偶者または生計を一にし同居していた相続人であること(※別居している相続人でも適用できる場合があります)

④申告期限までに相続税申告を行うこと

⑤遺産分割が完了していること(※未分割で申告した場合は申請書を提出し3年以内であれば適用が可能です)

⑥相続する親族が相続税の申告期限まで事業を営み続け、宅地を所有し続けておくこと

いかがだったでしょうか?橋本税理士事務所では些細なことでも質問対応しております。まずはご連絡ください。お待ちしております(‘ω’)ノ