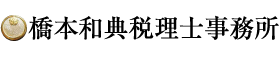

保険契約の課税関係

令和2年9月に鹿児島市で開業いたしました、税理士の橋本和典です。これから、毎週金曜日にこのブログで皆様のお役に立てるような情報や面白い事を書いていこうと思います。よろしくお願いします。

今回は、生命保険契約において被保険者が死亡し、受取人が保険金を受け取った場合の課税関係について紹介します。

生命保険にかかる税金はその契約形態によって、相続税、贈与税、所得税の3種類がかかります。契約の仕方によって税金が非課税になる場合や、多額の税金がかかる場合があります。先ず今回の話の登場人物は保険の契約者、被保険者、受取人の3人です。

契約者:保険契約をして保険料を負担する人

被保険者:その保険の対象となる人

受取人:その保険契約に係る保険金を受け取る人

①相続税が課税される場合

契約者:父 被保険者:父 受取人:母

この形は、父が保険の契約者で自身を被保険者として、生命保険を掛けて保険料を負担する。そして死亡時に保険金は母に支給される形です。

故人が保険料を負担して、相続人が保険金を受け取る形。これは相続税の対象になります。因みに、この契約の場合、生命保険は「500万円×法定相続人の数」という算式で算出された額までは、非課税とされています。

例えば、父、母、子2人という4人家族で、父が亡くなった時の相続人は、母と子供2人の合計3人です。500万円×3人なので、1,500万円までは生命保険に相続税はかからないことになります。この場合、1,500万円の保険を、母に500万円、子供たちにも500万円ずつという形でも非課税ですし、母だけに1,500万円、子供は0円でも非課税です。また母は0円、子供たちに750万円ずつでも非課税です。

②贈与税が課税される場合

契約者:母 被保険者:父 受取人:子

この形は、生命保険の被保険者となるのは父ですが、生命保険を掛けて保険料を負担するのは母です。そして父の死亡時には、保険金が子に支給される形です。

この場合、保険料を負担しているのは妻。保険金を受け取ったのは子です。先ほどのケースと大きく異なるポイントは、保険金が支給される時に、契約者が亡くなっていない点です。生きている母のお金が子に渡るので、これは生前贈与と考えます。よって、贈与税が課税されます。

③所得税がかかる場合

契約者:母 被保険者:父 受取人:母

この形は、生命保険の被保険者となるのは父で、生命保険を掛けて保険料を負担するのは母です。そして父の死亡時に保険金を受け取るのは母です。

この場合、保険料を負担しているのは母。そして保険金を受け取るのも母です。つまり、自分でお金を出して、自分で受け取っています。このような場合には、かかる税金は所得税がかかります。

例えば、保険料1,000万円支出して、保険金1,500万円を収受した場合でが、この場合には、1,500万円から1,000万円を控除した500万円に対して所得税が課税されます。

因みにこの差額部分に対してと一時所得が課税されます。50万円の特別控除を差し引いて、その一時所得の額に1/2に相当する金額を給与所得などの金額と合計して総所得金額を求めた後、納める税額を計算します。つまり、利益部分が50万円以内に収まれば所得税はかからないことになります。逆に、利益が50万円を超えるのであれば確定申告をしなければならないです。

まとめ

誰が保険料を負担して、誰が保険金を受け取ったかだけをチェックしていただくと意外と理解しやすいと思います。

①故人が保険料を負担して、相続人などが保険金を受け取るのであれば相続税。

②健在の方が保険料を負担して、別の人が保険金を受け取るのであれば贈与税。

③自分で保険料を負担して、自分で保険金を受け取るのであれば所得税。

生命保険の契約形態によって、保険金を受け取る際にかかる税金は異なります。場合によっては多額の税金がかかってしまう可能性があります。保険金受取時の課税関係を想定した上で契約しましょう!